Existe incertidumbre financiera generada por el COVID y el efecto que tendrá sobre los balances de las entidades financieras.

Conforme avanza el tiempo, las entidades financieras van segmentando los créditos que tienen dificultades temporales de pago de aquellos que presentan inconvenientes de mayor duración o magnitud (pérdida de negocios en forma definitiva, pérdida de empleo, muerte de personas que eran fuente de ingresos, etc.), por tanto, progresivamente identificarán cómo estos últimos, les podrían generar pérdidas reales.

Bajo la comprensión de que la contracción económica general generaría morosidad, los propios organismos de supervisión se adelantaron a generar normativa que permita diferir pagos y flexibilizaron, la normativa de refinanciamientos y reestructuración de los préstamos.

Las entidades financieras deben intuir que, el propósito de tales medidas es que se logre identificar cómo los flujos de pago deben adaptarse a los nuevos flujos de ingresos de los deudores, lo cual disminuiría la probabilidad de default. Aunque en principio todos subestimamos la permanencia del virus en nuestras vidas y por tanto, subestimamos el tiempo que esa contracción de ingresos implicaría.

¿Qué papel juega el supervisor?

La flexibilización normativa adoptada revela la comprensión y sensibilidad del supervisor sobre el shock externo. No obstante, tal vez los plazos y magnitud de esta flexibilización no sean suficientes para una realidad que durará por lo menos un par de años más.

Además, es probable, a pesar de los diferimientos, refinanciamientos y reestructuraciones, que las entidades financieras enfrenten pérdidas por la falta de pago de algunos deudores, pérdidas que deberían ser cubiertas por provisiones o capital.

Por tanto, es evidente que el supervisor estará pendiente del nivel de provisiones y de capital pero, como no se puede conocer cómo se afectarán los balances en el tiempo y en qué magnitud, tendrá que exigir lo máximo posible.

Sin embargo, en medio de esta crisis que disminuye los flujos de ingresos, exigir más provisiones y capital resulta contradictorio.

A lo imposible, nadie está obligado

En tal virtud, el supervisor podría tener que evaluar la flexibilización del cumplimiento normativo respecto al fortalecimiento patrimonial durante este período bajo el principio universal del derecho “Impossibilium nulla obligatio” que traduce “a lo imposible, nadie está obligado”, enfrentando al dilema de que tampoco puede alentar prácticas poco sólidas ni disponer la relajación total de las normas relacionadas con el fortalecimiento patrimonial.

El supervisor tiene el desafío de apretar sin llegar a asfixiar y de exigir transparencia sin complicar a una entidad por disposiciones contables.

Entre las reformas planteadas en la llamada Ley de fortalecimiento de la dolarización, se prevé una forma de hacerlo y tiene que ver con la posibilidad de exigir más provisiones y capital a entidades calificadas como sistémicas así como exigir más capital a socios y accionistas para compensar lo que las provisiones no alcancen a cubrir.

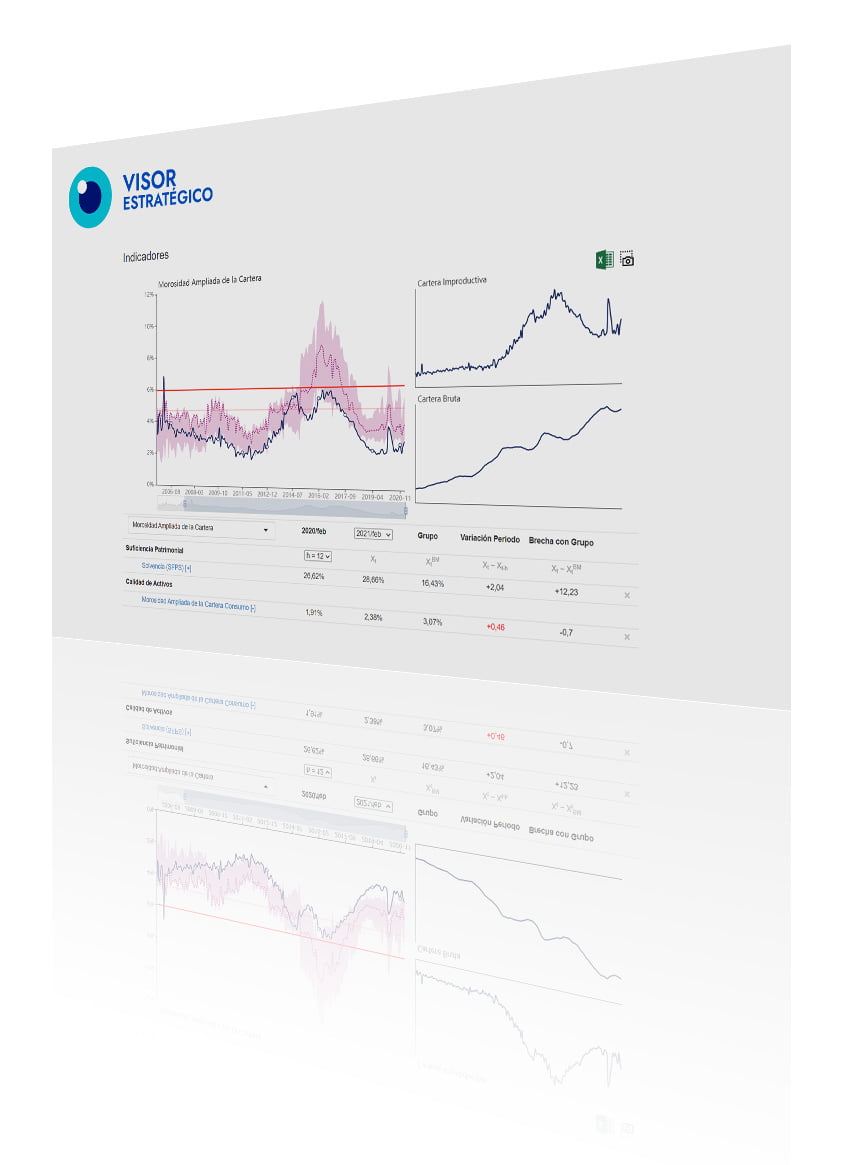

Esta incertidumbre sin precedente en el mundo plantea adicionalmente desafíos para el supervisor de exigir que se estime de manera más confiable las pérdidas crediticias y mantenerse atento de revisar cambios en los niveles y prácticas crediticias; por tanto, también será necesario que las entidades financieras revisen sus metodologías de pérdidas esperadas y su capacidad de estimación conforme avanza la incertidumbre financiera generada por el COVID.

Finalmente, los supervisores harán un seguimiento más intensivo y permanente de las carteras de crédito para detectar indicios de dificultades.

Para saber más sobre cómo reducir las tasas de incumplimiento contáctanos.

6 respuestas

Buena información y excelente análisis de mucha ayuda. Gracias

Muy buen articulo

Tiene ,mucha coherencia lo dicho en este articulo.

Gracias Paulina, excelente artículo de gran ayuda para análisis en la práctica diaria.

Muy buen aportePaulina, es un gran reto que debemos afrontar.

Excelente, el escenario es complejo además de los retos indicados se podría considerar también la consolidación del SFPS